本文

法人版事業承継税制(特例措置)について

○複数の認定申請・年次報告を同時提出する場合、重複書類について、一部省略可能とする取扱いに変更しました。詳細は認定申請、年次報告の各ページを御覧ください。

○贈与税の納税猶予に係る年次報告の提出期限は、報告基準日から3か月以内です。

※贈与税の申告期限により提出期限は異なりますので、詳細は、年次報告の提出期限を御覧ください。

「事業承継税制」は、後継者が非上場会社の株式等を先代経営者等から贈与・相続により取得した際、経営承継円滑化法による都道府県知事の認定を受けると、贈与税・相続税の納税が猶予される制度です。

※詳しくは中小企業庁作成のマニュアルを御覧ください。

※個人版については、個人版事業承継税制Webページを御参照ください。

トップページへ戻る(経営承継円滑化法による支援)

目次

3. 提出書類について

特例承継計画の提出のために必要な書類

認定申請のために必要な書類

年次報告のために必要な書類(税務署への申告期限後5年間:年1回)

その他様式

1. 納税猶予を受けるための主な要件

※正式な要件は、中小企業における経営の承継の円滑化に関する法律施行規則及び中小企業庁作成のマニュアルを御覧ください。

※2025年4月1日より、後継者の役員就任要件が変更になっております。

特例措置を御活用の際は、具体的な変更内容について必ず様式を御参照ください。

| 区分 | 贈与 | 相続 |

|---|---|---|

| 対象会社の要件 | ・中小企業者であること ※なお、医療法人や社会福祉法人、士業法人、外国会社は円滑化法における認定の対象外 ・上場会社等、風俗営業会社でないこと ・資産保有型会社・資産運用型会社でないこと ※ただし、一定の事業実態がある場合には、資産保有型会社・資産運用型会社に該当しないものとみなされる |

|

| 先代経営者 (贈与者・被相続人)の要件 |

・会社の代表者であったこと ・特例措置及び一般措置の認定を受けた贈与を行っていないこと ・特例承継計画に記載された先代経営者であること |

|

| ・贈与者が贈与の直前(贈与者が贈与の直前において会社の代表者でない場合には、贈与者が会社の代表者であった期間内のいずれかの時及び贈与の直前)において、先代経営者(贈与者)と同族関係者(親族等)で発行済み議決権株式総数の過半数を保有し、かつ、同族内(後継者を除く)で筆頭株主であったこと ・贈与時に代表者を退任していること |

被相続人が相続の開始の直前(被相続人が相続の開始の直前において会社の代表者でない場合には、被相続人が会社の代表者であった期間内のいずれかの時及び相続の開始の直前)において先代経営者(被相続人)と同族関係者(親族等)で発行済議決権株式総数の過半数を保有し、かつ、同族内(後継者を除く)で筆頭株主であったこと | |

| 先代経営者以外の株主(贈与者・被相続人)の要件 | 【前提条件:先代経営者から後継者への贈与又は相続が行われていること】 ・代表権を有していないこと ・特例措置及び一般措置の認定を受けた贈与を行っていないこと |

|

| 後継者(受贈者・相続人)の要件 | ・特例承継計画に記載された後継者であること ・贈与時又は相続開始時において、後継者と同族関係者(親族等)で発行済議決権株式総数の過半数を保有し、かつ、次の((1))又は((2))を満たしていること ((1))一人で承継する場合、同族内で筆頭株主となること ((2))複数人で承継する場合、各後継者が10%以上の議決権を有し、かつ、各後継者がその同族関係者の中で最も多くの議決権を有していること(既に又は同時に特例措置の適用を受けている後継者を除く) |

|

| 贈与時に18歳以上、かつ、贈与の直前において役員であり、贈与の時に代表者であること | 相続の開始の直前において役員であり、相続の開始の翌日から5か月を経過する日以後に代表者であること | |

2. 納税猶予を受けるための手続きの流れ

※詳細は中小企業庁作成のマニュアルを御覧ください。

《認定までの流れ》

(1) 特例承継計画(様式第21)の提出【県への提出期限:令和8年3月31日まで】

※令和8年3月31日までに特例承継計画を提出する場合は、(3)認定申請書との同時提出も可能です。

(2) 贈与の実行・相続の開始

(3) 愛知県へ認定申請書の提出(新規に認定を受ける)

※認定申請には提出期限があります。期限までに申請いただけない場合は納税猶予を受けることができませんので御注意ください。(注1)

(4) 税務署へ納税申告

| 申請基準日 | 提出期限(県) | |

|---|---|---|

| 贈与税 | 1月1日から10月15日の贈与の場合:10月15日 10月16日から12月31日の贈与の場合:贈与日 |

翌年の1月15日 |

| 相続税 | 相続の開始の日の翌日から5月を経過する日 | 相続の開始の日の翌日から8月を経過する日 |

※申請基準日前の提出はできません。

※愛知県の認定後、別途税務署への手続き(申告)が必要になります。なお、納税猶予の判断は税務署が行います。

※休日・祝日等により提出期限は翌開庁日になることがあります。

《認定後の流れ》

(5)【申告期限後5年間】愛知県へ年次報告の提出(年1回)

※年次報告には提出期限があります。期限までに報告いただけない場合は認定の取消事由に該当しますので御注意ください。(注2)

(6)【申告期限後5年間】税務署へ継続届出書を提出(年1回)

(7)【6年目以降】税務署へ継続届出書の提出(3年に1回)

| 報告基準日 | 提出期限(県) | |

|---|---|---|

| 贈与税 | 3月15日 | 6月15日 |

| 相続税 | 相続税申告期限の翌日から1年を経過するごとの日 | (左記)基準日の翌日から3月を経過する日 |

※相続の場合、相続の開始の日により基準日が変わります。

※愛知県の確認後、別途税務署への手続き(届出)が必要になります。

※休日・祝日等により日付は翌開庁日になることがあります。

3. 提出書類について

特例承継計画の提出のために必要な書類

※特例承継計画の提出期限は「令和8年3月31日」です。

特例の認定を受けるためには、平成30年4月1日から令和8年3月31日までに、認定経営革新等支援機関の指導及び助言を受けた旨を記載した特例承継計画の提出が必要です。

●特例承継計画(様式第21) [Wordファイル/27KB](正副2通) ≪令和6年4月17日更新≫

・(記載例1)サービス業 [PDFファイル/114KB]≪令和6年12月2日更新≫

・(記載例2)製造業 [PDFファイル/141KB]≪令和6年12月2日更新≫

・(記載例3)小売業 [PDFファイル/126KB]≪令和6年12月2日更新≫

●添付書類 [PDFファイル/148KB] ≪令和5年1月11日更新≫

※以下のとおり提出をお願いします。

【後継者の変更等、確認を受けた特例承継計画を変更する場合】

●特例承継計画の変更届(様式第24) [Wordファイル/92KB] ≪令和6年4月17日更新≫

特例承継計画記載マニュアル [PDFファイル/714KB]≪令和7年4月10日更新≫

認定支援機関検索システム (お近くの認定支援機関を検索することができます)

認定申請のために必要な書類

※第一種申請と第二種申請を同時提出する場合、重複書類について、一部省略可能とする取扱いに変更しました。詳細は、第二種特例贈与の「留意事項及び添付書類の記載例」のフローチャートを御確認ください。

| 贈与の場合 | |

|---|---|

| 先代経営者から後継者への贈与 (第一種特例経営承継贈与) |

●認定申請書(様式第7の3) [Wordファイル/50KB](正副2通)≪令和7年4月10日更新≫ ・認定申請書(記載例) [PDFファイル/951KB] ≪令和7年6月20日更新≫ ●添付書類 [PDFファイル/686KB] ≪令和7年6月20日更新≫ ・留意事項及び添付書類の記載例 [Excelファイル/71KB] ≪令和7年6月20日更新≫ |

| 先代経営者以外の株主等から後継者への贈与 (第二種特例経営承継贈与) |

● 認定申請書(様式第7の4) [Wordファイル/48KB](正副2通)≪令和7年4月10日更新≫ ● 添付書類 [PDFファイル/682KB] ≪令和7年6月20日更新≫ ・ 留意事項及び添付書類の記載例 [Excelファイル/84KB]≪令和7年6月20日更新≫ |

| 相続(遺贈)の場合 | |

| 先代経営者から後継者への相続 (第一種特例経営承継相続) |

● 認定申請書(様式第8の3) [Wordファイル/47KB](正副2通)≪令和7年4月10日更新≫ ・ 認定申請書(記載例) [PDFファイル/503KB] ≪令和7年6月20日更新≫ ● 添付書類 [PDFファイル/348KB] ≪令和7年6月20日更新≫ ・ 留意事項及び添付書類の記載例 [Excelファイル/72KB] ≪令和4年10月14日更新≫ |

| 先代経営者以外の株主等から後継者への相続 (第二種特例経営承継相続) |

● 認定申請書(様式第8の4) [Wordファイル/45KB](正副2通)≪令和7年4月10日更新≫ ● 添付書類 [PDFファイル/346KB] ≪令和5年1月11日更新≫ ・ 留意事項及び添付書類の記載例 [Excelファイル/69KB] ≪令和4年10月14日更新≫ |

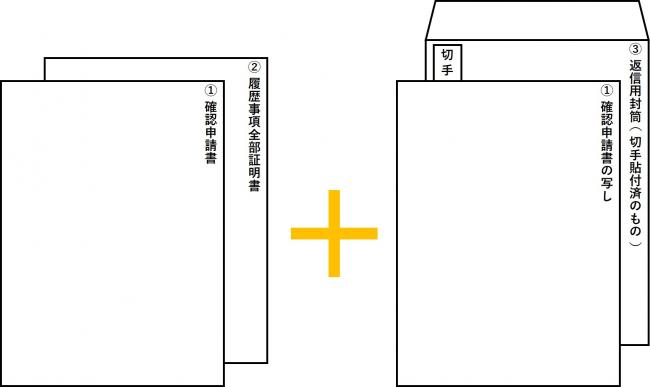

※以下のとおり提出をお願いします。

《贈与の場合》

《相続の場合》

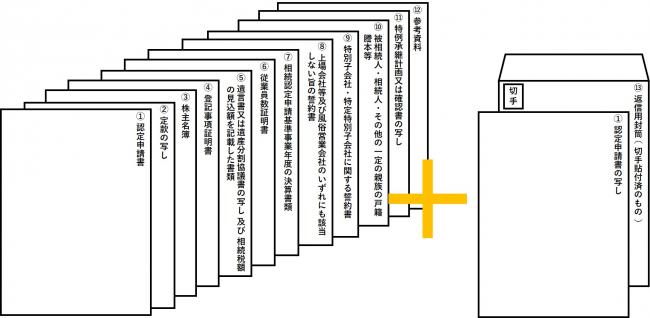

年次報告のために必要な書類(税務署への申告期限後5年間:年1回)

税務署への申告期限後5年間は、雇用維持や納税猶予対象株式の継続保有など、納税猶予要件を引き続き満たしていることについて、毎年1回、愛知県に年次報告をする必要があります。

※なお、年次報告の贈与(相続)報告基準日について、土日祝日により申告期限が翌営業日となった場合や災害等により申告期限が延長された場合には、当該延長等された申告期限の翌日から1年を経過するごとの日が贈与(相続)報告基準日となりますので御注意ください。詳細は以下のPDFを御参照ください。

年次報告書・継続届出書の「報告基準日」について [PDFファイル/267KB]≪令和3年7月26日更新≫

|

贈与年 (年次報告の回数) |

申告期限 | 報告基準日 |

県への提出期限 |

|---|---|---|---|

|

令和5年中の贈与 |

令和6年3月15日 | 令和7年3月15日 | 令和7年6月16日 |

|

令和4年中の贈与 |

令和5年3月15日 | 令和7年3月15日 | 令和7年6月16日 |

|

令和3年中の贈与 |

令和4年3月15日 | 令和7年3月15日 | 令和7年6月16日 |

|

令和2年中の贈与 |

令和3年4月15日 | 令和7年4月15日 | 令和7年7月15日 |

|

平成31年中の贈与 |

令和2年4月16日 | 令和7年4月16日 | 令和7年7月16日 |

※年次報告1回目及び2回目、3回目の県への提出期限は、報告基準日の3か月後が休日・祝日にあたるため、翌開庁日が期限となっております。

※複数の年次報告書を同時に提出する場合、重複書類について、一部省略可能とする取扱いに変更しました。詳細は、以下の「留意事項及び添付書類の記載例」を御参照ください。

●年次報告書(様式第11) [Wordファイル/47KB] ≪令和6年4月17日更新≫

・年次報告書【記載例】 [PDFファイル/4.29MB] ≪令和7年6月20日更新≫

●添付書類(贈与の場合) [PDFファイル/295KB] ≪令和5年1月11日更新≫

●添付書類(相続の場合) [PDFファイル/295KB] ≪令和5年1月11日更新≫

・留意事項及び添付書類の記載例 [Excelファイル/53KB]≪令和5年4月1日更新≫

その他様式

【贈与者の相続が発生し、贈与税の納税猶予から相続税の納税猶予に切り替える場合】

●切替確認申請書(様式第17) [Wordファイル/104KB] ≪令和6年4月17日更新≫

・留意事項及び添付書類の記載例 [Excelファイル/57KB] ≪令和4年10月14日更新≫

【認定の取消を申請する場合】

●認定取消申請書(様式第10の2) [Wordファイル/72KB] ≪令和3年2月26日更新≫

【認定の取消事由に該当した場合】

●随時報告書(様式第12) [Wordファイル/129KB] ≪令和6年4月17日更新≫

【認定の有効期間中に贈与者の相続が発生し、贈与株式に係る相続税を納付する場合】

※相続税の納税猶予に切り替える場合は、切替確認申請書(様式第17)を提出してください。

●臨時報告書(様式第15) [Wordファイル/116KB] ≪令和6年4月17日更新≫

【認定を受けた中小企業者が合併を行った場合】

●合併報告書(様式第13) [Wordファイル/121KB] ≪令和6年4月17日更新≫

【認定を受けた中小企業者が株式交換等を行った場合】

●株式交換等報告書(様式第14) [Wordファイル/124KB] ≪令和6年4月17日更新≫

【特例措置の認定後、5年間の平均従業員数が贈与・相続時の従業員数の8割を下回った場合】

●特例承継計画に関する報告書(様式第27) [Wordファイル/30KB]≪令和6年4月17日更新≫

4. 申請等窓口・問い合わせ先

愛知県内に主たる事務所を置く事業者が当制度の適用を受けようとする際の必要書類の提出や手続の相談等は、以下にお願いします。

愛知県経済産業局中小企業部中小企業金融課 経営支援・調整グループ

〒460-8501 名古屋市中区三の丸三丁目1番2号 愛知県庁本庁舎1階

Tel:052-954-6332 Fax:052-954-6924 mail:zeisei-kinyu@pref.aichi.lg.jp

※申請等にあたってのお願い

郵送の際は、必ず送達過程が記録される方法(簡易書留やレターパック等)での送付をお願いします。