本文

外形標準課税の概要について

外形標準課税の概要について

対象法人

所得金額課税法人(公益法人等、特別法人、一般社団法人、一般財団法人、人格のない社団等、投資法人及び特定目的会社は除きます。)のうち、原則、各事業年度末の資本金の額又は出資金の額が1億円を超える法人

※令和6年度税制改正により外形標準課税の適用対象法人の見直しがありました。具体的な内容については、「外形標準課税の適用対象法人の見直しについて」をご確認ください。

課税標準

(1)所得割・・・・所得(導入前と算定方法に変更はありません。)

(2)付加価値割・・・・付加価値額(報酬給与額+純支払利子+純支払賃借料±単年度損益)

(3)資本割・・・・資本金等の額(資本金の額及び資本準備金の額の合算額を下回る場合は当該合算額)

税率

|

適用区分 |

税率 ( )内は標準税率 |

||||

|---|---|---|---|---|---|

|

H27.4.1~H28.3.31 |

H28.4.1~R1.9.30 |

R1.10.1 |

R4.4.1 |

||

|

所得割 |

年400万円以下の所得金額 |

1.714% |

0.414% |

0.514% |

1.216% |

|

年400万円を超え年800万円以下の所得金額 |

2.465% |

0.665% |

0.865% |

||

|

年800万円を超える所得金額 |

3.316% |

0.916% |

1.216% |

||

|

3以上の都道府県に事務所・事業所を有する法人 |

|||||

|

付加価値割 |

0.7344% |

1.2144% |

|||

|

資本割 |

0.306% |

0.506% |

|||

|

(参考) 特別法人事業税又は地方法人特別税 |

93.5% | 414.2% | 260% | ||

※1 所得金額とは、各事業年度の益金の額から損金の額を控除した金額をいい、地方税法等で特別の定めをしている場合を除き、法人税の計算の例によって算定します。

※2 事業年度が1年に満たない法人については、「適用区分」欄中「400万円」又は「800万円」とあるのは、「400万円(又は800万円)×事業年度の月数/12」と読み替えます。

※3 ( )内の標準税率は、特別法人事業税又は地方法人特別税の基準法人所得割額の計算に用いる他、令和7年4月1日以後に開始する事業年度の申告で、資本金の額又は出資金の額が1億円以下であり、かつ、年所得5,000万円以下の場合の税額計算に適用されます。

○申告と納税については、法人県民税・事業税・特別法人事業税・地方法人特別税をご覧ください。

○確定申告の際の提出書類について(愛知県が本店の法人様へ)

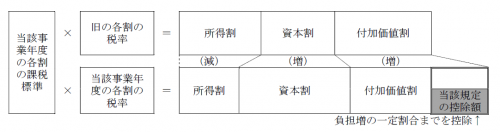

税率改正に伴う負担変動の軽減措置

地方税法等の一部を改正する法律(平成27年法律第2号)附則第8条及び地方税法等の一部を改正する等の法律(平成28年法律第5号)附則第5条により、平成27年4月1日から平成31年3月31日までの間に開始する事業年度については、税率改正に伴う負担変動の軽減措置として、(1)の要件を全て満たす場合には、(2)の控除額の計算により法人事業税額から一定額を控除できます。

(1)要件

ア 調整後付加価値額(*)が40億円未満であること。

調整後付加価値額<40億円

* 付加価値額に12を乗じて当該事業年度の月数で除した額

イ 基準法人事業税額(*1)が旧税率を適用した事業税額(*2)を超えること。

基準法人事業税額>旧税率を適用した事業税額

*1 当該事業年度の税率を適用した付加価値割、資本割、所得割の合計額

*2 H27.4.1~H28.3.31開始事業年度・・・H27.3.31現在の税率を当該事業年度の課税標準に乗じて計算した付加価値割、資本割、所得割の合計額

H28.4.1~H31.3.31開始事業年度・・・H28.3.31現在の税率を当該事業年度の課税標準に乗じて計算した付加価値割、資本割、所得割の合計額

(2)控除額の計算

以下の算式により算定した金額を、確定申告(仮決算による中間申告は適用がありません。)に係る事業税額全体から控除します。

ア 調整後付加価値額が30億円以下の場合

(基準法人事業税額-旧税率を適用した事業税額)×A(*)

* A:H27.4.1~H28.3.31開始事業年度・・・1/2

H28.4.1~H29.3.31開始事業年度・・・3/4

H29.4.1~H30.3.31開始事業年度・・・1/2

H30.4.1~H31.3.31開始事業年度・・・1/4

イ 調整後付加価値額が30億円超40億円未満の場合

(基準法人事業税額-旧税率を適用した事業税額)×(40億円-調整後付加価値額)÷B(*)

* B:H27.4.1~H28.3.31開始事業年度・・・20億円

H28.4.1~H29.3.31開始事業年度・・・40億円/3

H29.4.1~H30.3.31開始事業年度・・・20億円

H30.4.1~H31.3.31開始事業年度・・・40億円

※ 当該控除を付加価値割、資本割から行う場合には、付加価値割、資本割の順に行います。

※ 当該規定の控除、特定寄附金税額控除、仮装経理の控除、既納付額の控除、租税条約の控除の順に行います。

※ 超過税率が適用される場合は、当該超過税率によります。

徴収猶予

以下に該当する場合は、付加価値割及び資本割について徴収猶予の制度がありますが、事前の徴収猶予の申請及び担保の提供が必要です。

・ 3年以上継続して欠損法人であって、経営の状態が著しく悪化し、地域経済・雇用等に与える影響が大きいと認められる場合

・ 創業5年以内の欠損法人であって、著しい新規性を有する技術又は高度な技術を利用した事業活動を行っており、地域経済の発展に寄与すると認められる場合

法人事業税に関する問合せ先

法人事業税の賦課徴収は、県内10箇所の県税事務所で行っております。

事務所・事業所の所在地により、管轄(担当)する県税事務所が異なりますので、県税事務所一覧をご覧の上、管轄の県税事務所へお問合せください。

リンク

問合せ

愛知県 総務局 財務部 税務課

E-mail: zeimu@pref.aichi.lg.jp